当我们再次看到BTC价格升至67000美元上方,我不禁再次回想起上一个波澜壮阔的大牛市,那时候有真正的山寨季,而不仅仅是无尽的PvP,我清晰地记得2021年的11月初,当BTC突破了67000美元时,当时的明星人物SBF,购买了大量的71000美元的看涨末日期权,但是,一切的疯狂在69000美元处戛然而止了,期权最终没有行权,冥冥之中这以一种飞蛾扑火的方式预示了上轮牛市周期赌性最大的一批代表人物交易生涯的终结。随后加息周期在2022年3月16日开始,形势随着加息预期急转直下,我们见证了无数加密项目的崩溃和多头清算,当硅谷银行破产,USDC脱锚的那一刻,一个存在主义者的恐惧达到了顶峰,之后就是漫长的恢复过程。如此,我们见证了一个完整的牛熊周期。

长期以来,笔者参与市场的理念是尽可能地生存的更久而非攫取最大利润。故此,在本文中,你不会看到传统意义上的alpha,即一种创新性模式的金融资产的发行,因为它们没有历史上可行的类比项。但是可行的是beta,根据已有的模式去推理未知的新模式,因为时间不同,所以称为时光机法则。时光机法则最初为本人所知是神鱼给新手的建议,其中写道:“10万美元以内:多学习,多动手刷核心赛道 DeFi 项目的空投;刷热门 NFT 项目的白名单 mint;此阶段需要花费大量时间获取信息,分析研究判断潜力项目,执行力一定要强,坚持不懈薅羊毛。10万美元-100万美元:不要杠杆炒币,不要玩合约;在新的公链和 L2 上,按照时光机法则找到潜力的项目,低价获取筹码;找到属于你的十倍币。”

显然,如今DeFi治理代币不能获取DeFi协议的分红,空投收益率大大降低,随着ZKsync和Layerzero不及预期的空投结束,这条路已然不在可行。L2随着Scroll的反撸,逐渐落幕,下一个的热点也许是模块化和链抽象。近期空投质量欠佳,抑或空投业已呈衰败之势,此点尚待商榷。NFT已成冢中枯骨,何足介意?从获取白名单的软件开发者的角度来说,至少在2022年4月,白名单的需求量大大降低,进入了NFT由盛转衰的转折点。所以不得不说以太坊转POS之后,不仅是共识机制的改变,也改变了所有的空投项目的分配机制,极小资金的增长曲线将会在获得初次空投之后逐渐放缓,因为按照10万美元的目标和1000美元的平均公链空投大小,需要100个账号次数的顶级大小空投。相对可行的道路就是这个时光机法则,因为它的本质上是一种类比推理,类比的是后发公链会复制先发公链的基础设施建设。因此后发公链的基础设施的价格将会在TGE为起点的尺度上跟随先发公链的基础设施上涨。

在选择项目的方面,首先应该排除2021年Messari年度报告中已经被证伪的赛道,因为它们只是过去的数据,没有现在的数据可以用于类比。在他们的报告中,出现了完全和市场行情错误的预判,例如:“看涨 Punks,中立 Apes,看衰 Penguins 和其他一切。如果你不是第一,你就是最后。”事实上企鹅在获得了大量今年的空投之后,实际的持有价值应该是高于其他两个。在NFT PFP方面,已经证明了Blur的出现提高了流动性和换手率,导致价格崩溃。作为下一代互联网押注的元宇宙也是遥遥无期的概念,试想如果苹果的Apple Vision Pro都没有杀手级别的应用,不会有其他的公司能够做的更好。同样衰落的也包括Defi2.0和Curve War,在OHM下跌之后,无数仿盘随之破灭,留下的只有作为文化符号的(3,3)。还有链上游戏,作为如果只是传统游戏换皮打金,则会没有正式用户,只有少量全链游戏可能出现由于特殊的可玩性导致用户涌入,例如Darkforest,但是创始人忙于学业,无心更新,顶级玩家由于俄乌战争被迫停止游戏,导致项目只有社区服务器,没有官方的比赛轮次。

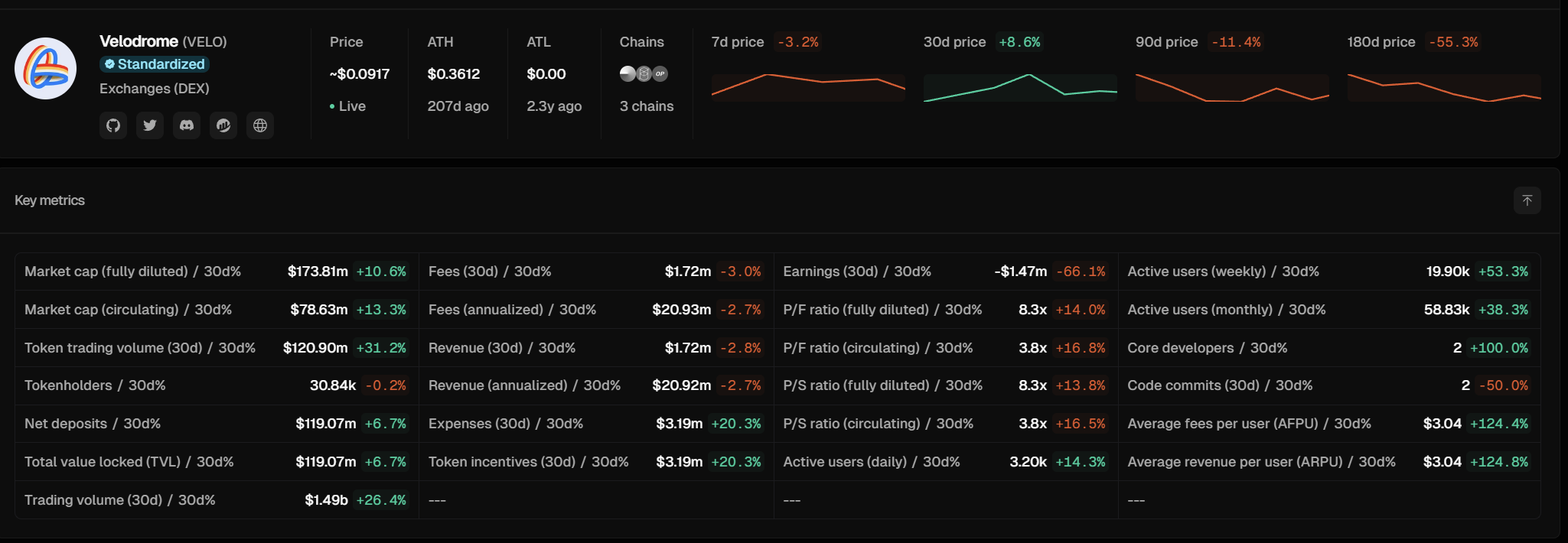

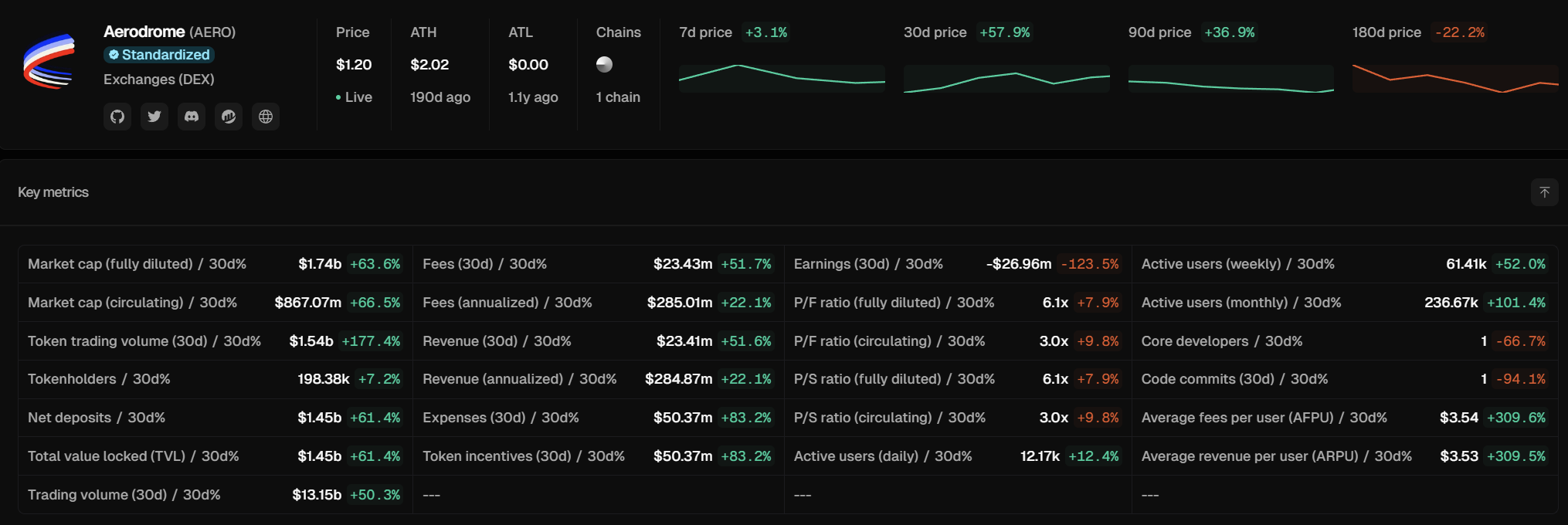

但是,也有一些项目已经被时光机法则成功验证,比较典型的是Velodrome和Aerodrome,这两个DEX应该是同一个项目方所创建,这个项目方复制了Fantom上面Solidly的代码并做出了一些优化,先后顺序是首先Optimism第一次空投的Defi深度用户可以获得Velodrome空投的VELO代币,然后锁仓超过1000个veVELO的用户获得了Aerodrome空投的AERO代币。这个项目的典型特点就是它使用了 ve(3,3) 模型,ve(3,3)的AMM与传统AMM存在显著差异。其主要特征在于将交易手续费的大部分分配给ve代币持有者,而非流动性提供者。投票者可获得其所投票池的相应奖励。流动性提供者则通过每周代币铸造获取排放奖励。此种分离机制使排放与协议欲激励之行为保持一致。缘由在于:为投票者创造最多手续费的资金池将获得最多选票,继而加深此资金池的深度,并对流动性提供者形成奖励。此即为ve(3,3)机制之核心原则。(3,3)机制之复杂性,实可简化为一战略博弈模型。项目发展主要受网络效应驱动。用户规模与资金规模之双边或多边规模愈大,则竞争壁垒亦随之增强。鉴于上述特性,项目必须不断扩大规模,从而构建难以逾越之网络效应壁垒。那么,核心在于网络效应和垄断。只要外部代币补贴存在,这样的扩张过程就能继续持续。

在这个类比中,时光机效应的类比逻辑在于VELO的价格呈现杯柄结构,即在长期一段时间之内下跌,在一个拐点之后开始上涨并突破TGE时刻的代币价格。而这种杯柄由于ve(3,3)带来的反身性将会多次出现。那么,在AERO的TGE时刻本人组建了AERO-USDC的LP,意图是复刻VELO的走势。可以说这样的判断是部分正确的,因为在关键拐点,即Coinbase上币VELO和AERO之前,即今年的2月6日之前,价格确实收复了所有的跌幅,并且达到了ATH,LP结构可以在下跌较多的情况下维持净值相对损失较小,但是在涨幅较大的时刻不能收获全部的涨幅。飞轮真正开始运作是今年3月的小牛市导致了交易者的风险偏好增加叠加上Coinbase的上币效应,导致了价格的真正上涨。解释AERO的涨幅更大的主要原因是初始的流通量较小,然后BASE公链作为Coinbase的战略布局,获得的关注度更高。

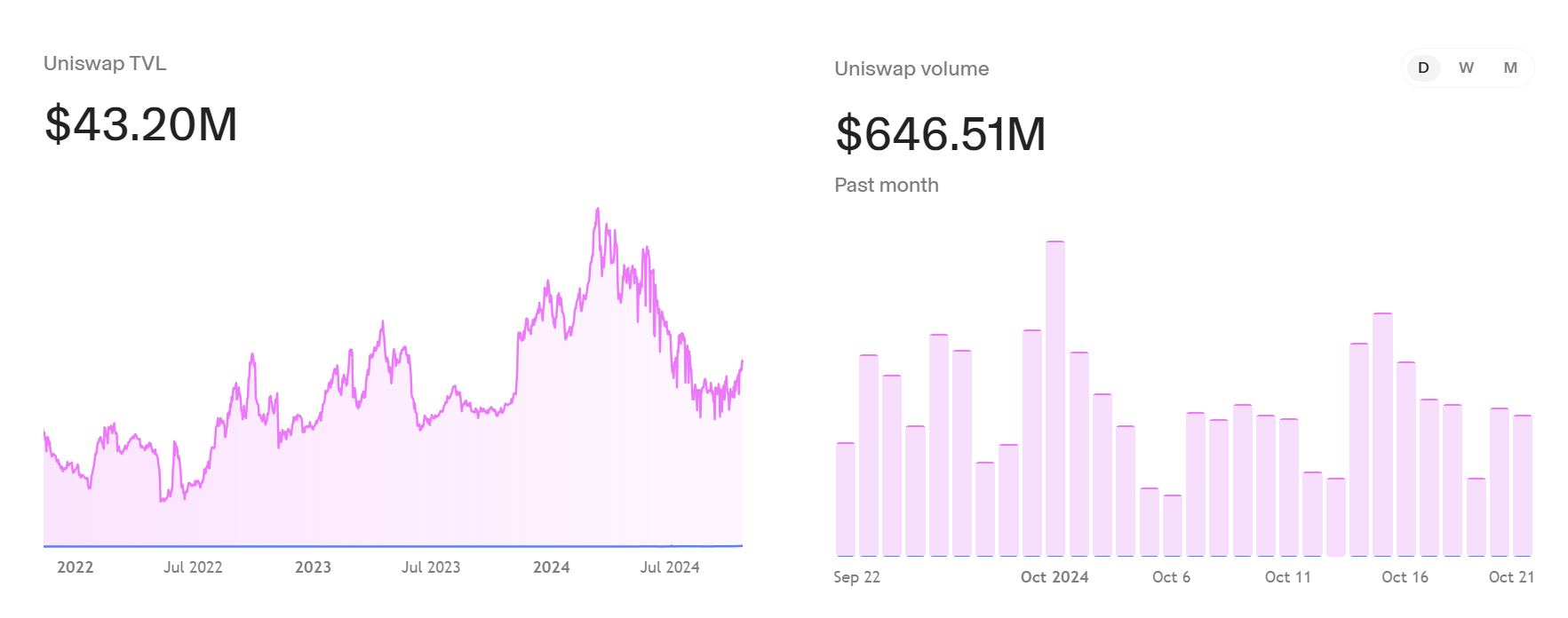

在目前的情况下,Velodrome和Aerodrome确实实现了相当程度上的垄断,Velodrome的TVL是Optimism上Uniswap的三倍,交易量则是两倍。

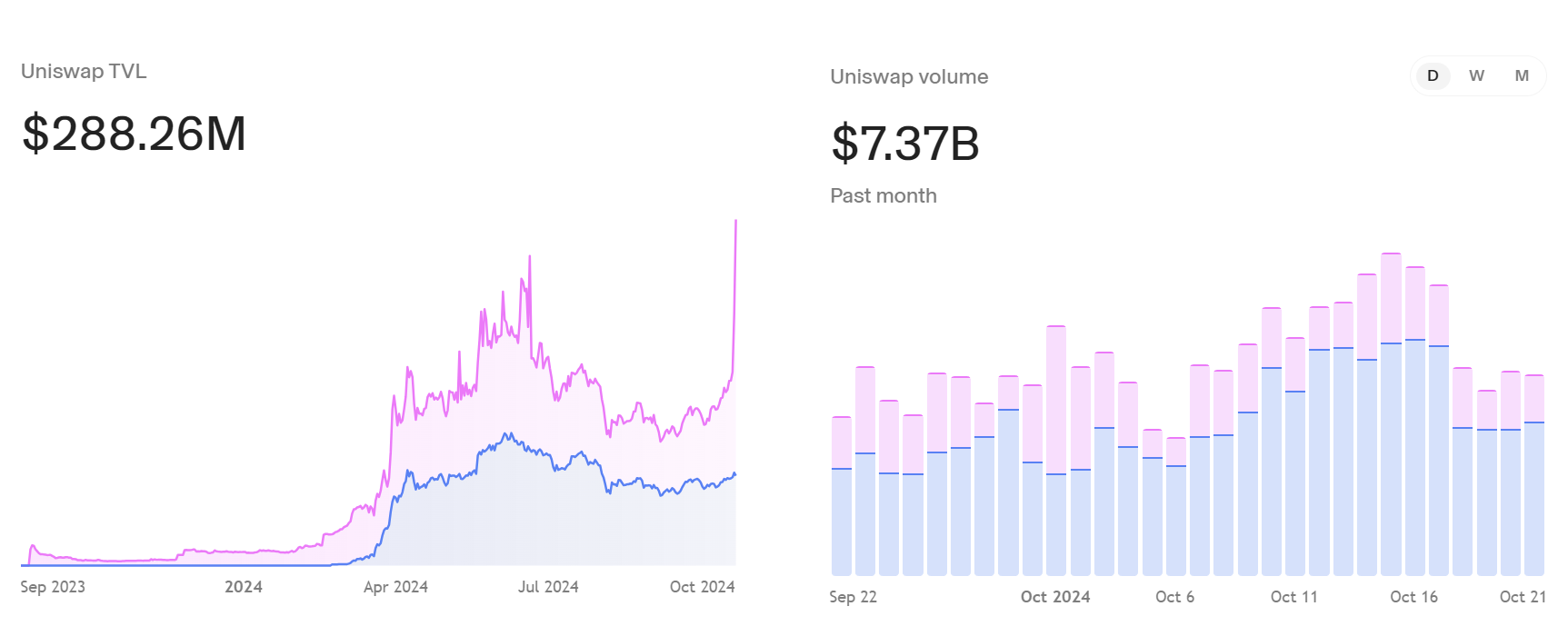

在Base链上,Aerodrome的TVL是Uniswap的5倍,交易量则是两倍。因此,垄断已经形成。未来Uniswap有自己的链之后,这种情况有可能出现变化。

下一个类比是Solana上面的pump.fun和其他公链之上的众多仿盘的类比,因为在市场没有真正走出方向的时候,PvP将会变为众多链上玩家的摆脱无聊的选择。由于本人并不参加PvP游戏,在此只会使用时光机法则分析链上作为gas的本币(例如SOL)的价格。

逻辑如此:作为memecoin的交易网站,pump.fun会极大地提升链上的活跃度和用户数,重要的是提升公链收入,从而提升原生代币的估值。如今,Solana链日交易量与活跃地址数屡创新高,显示用户增长势头强劲。同时,其费用亦有所上涨,反映生态系统活动显著提升。就关键数据而言,Solana TVL已跃居第二,达78亿美元,为2022年以来最高水平。近24小时链上交易额18.71亿美元,位居首位。过去一日、一周及一月,排名前20位协议均呈上升趋势,TVL无一下降。链上未平仓合约攀升至23.1亿美元,较10月18日增长29%,创8月1日以来新高。链上活跃钱包数量达246,672,748个,较上周增加6200万个,增幅33.5%;日活跃地址数640万个,创历史新高。创收排名前20应用程序中,与memecoin交易密切相关者包括:DEX Raydium(两周内创收1200万美元)、Jito(创收1300万美元)、Photon(创收500万美元)、Pump.fun(创收700万美元)及Trojan(创收近300万美元)。

那么有哪些公链已经上线了类pumpfun的产品,其中有ApeChain推出了Ape Express,Aptos推出了pump.uptos,SUI 推出了Move Pump,Sonic推出了 Degen Express。那么,如何判断这个逻辑的相关性,本人认为首先看用户数和交易量,即绝对数量, 如果绝对数量足够多,就可以改变代币的基本面,然后应该调取公链原生代币的历史价格数据,进行与SOL价格的相关性分析,相关性越高的则会越有可能出现时光机效应。

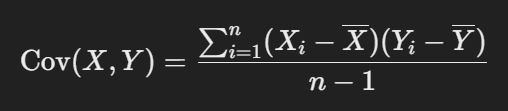

相关性分析可以使用协方差公式和皮尔逊相关系数公式进行求解。协方差衡量的是两个代币价格之间共同变动的方向性。

其中,Xi和Yi代表时点i的价格,上划线的X和Y分别表示两个代币的平均价格。n 是观察到的时间点数。

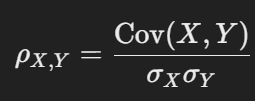

皮尔逊相关系数衡量的是两个代币价格变动的线性相关性,其值介于 -1 和 1 之间。

Cov(X,Y) 是X和Y 之间的协方差。σX和σY为标准差。

在进行了时光机效应的成功案例分析和预测分析之后,下面将会介绍时光机效应的适用性的分析。因为时光机效应的本质是类比推理,所以在以下因子出现时具有较高的可行性,这些因子包括:正统性,同一开发者团队,相似的庄家,相似的代币经济学结构,代码相似或者为fork,同时,有一些因素会导致预测失效,包括黑客事件,宏观流动性事件,战争影响,蓝筹行情波动影响,以及项目方跑路。

正如即使是同样的咖啡豆,经过了同样的烘焙,在冲泡手法不同的情况下,也会得出不同的风味,理论上Velodrome复用了Solidly的代码,但是Solidly项目关闭了,Velodrome却发展茁壮,不同的运营团队的气质不同,吸引的用户群体和带来的结果也会完全不同。

上一轮牛市带来了链上基础设施的极大的过剩,公链大战的结果就是只有用户最多的链能生存并且发展,很多极小的链自然走向消亡。本人认为在这个牛熊周期将会依旧如此,尊重用户体验的项目将会发展,而狂妄不堪,藐视用户的项目将会灭亡。正所谓:仁义不施而攻守之势异也。